Display sin redes sociales alcanza los 1.091,5M€ de inversión; redes sociales llega a los 1.278,9M€; Search (1.575,3M€), Clasificados (307M€), Digital OOH (101,7M€) Audio Digital (75M€) Influencers (63,9M€) y TV Conectada (39,8M€). Los modelos de contratación automatizada (Inversión Programática, Search y Redes Sociales) suponen el 72,3% del total de inversión en medios digitales, experimentando una ligera reducción, interrumpiendo así su tendencia creciente. Destaca el incremento de la inversión en TV Conectada (318,4% vs 2021) y en Digital OOH (45% vs 2021)

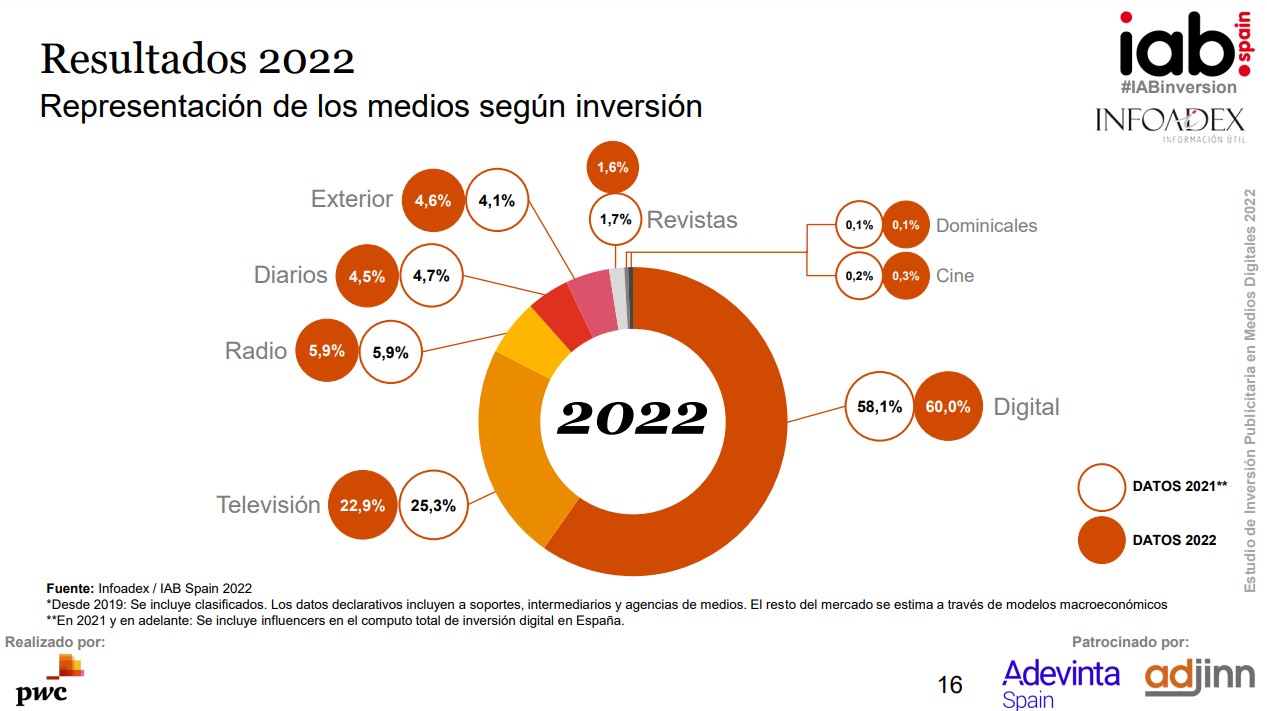

IAB Spain ha presentado su Estudio de Inversión Publicitaria en Medios Digitales 2023, patrocinado por Adevinta Spain y adjinn y elaborado en colaboración con PwC. Se trata de un estudio que la compañía realiza analizando el 2022 con el propósito de compartir con la industria una visión global de la inversión publicitaria digital en el mercado español. Tal y como recoge el estudio, el año pasado, la inversión en publicidad en medios digitales en España superó los 4.500 M€, creciendo un 10% con respecto a 2021 y un 49,7% con respecto a 2020.

En 2022 se ha superado, por tanto, de manera holgada los niveles de inversión prepandemia, a excepción de Display Non Video, sin embargo, no todas las modalidades han tenido el mismo comportamiento. El canal digital ya supone un 60% de la inversión sobre el total de medios. Los modelos de contratación automatizada (Inversión Programática, Search y Redes Sociales) experimentan una ligera reducción interrumpiendo su tendencia creciente, suponiendo ahora el 72,3% del total de inversión en medios digitales.

A excepción de Display non-video, todas las disciplinas han aumentado su inversión | Imagen: IAB Spain

El modelo de inversión programática supone más de un tercio (34,7%) de la distribución de la inversión publicitaria en los segmentos que incluyen programática (Display non video, Video, Publicidad Nativa, Audio Digital, TV Conectada, Digital OOH). Por su parte, los modelos de inversión automatizada (Programática, Redes Sociales y Search) representan el 72,3% de la distribución de la inversión publicitaria digital.

Además, en 2022 se ha producido una rápida expansión de la TV Conectada, con un crecimiento del 318,4% respecto a 2021. La clara apuesta de los grupos audiovisuales por este formato y el lanzamiento de nuevos productos en HbbTV y crossmedia han permitido este crecimiento. El mercado de Influencers, por su parte, se incorpora por primera vez al estudio principal. Su inversión digital supuso 63,9M€ con un crecimiento del 22,8% respecto a 2021. Su presencia mediática y crecimiento en relevancia le garantizan buenas perspectivas para los próximos años.

La distribución de los 4.533M€ de inversión en Publicidad Digital por disciplinas es la siguiente: Display sin RRSS (1.091,5M€), RRSS (1.278,9M€), Search (1.575,3M€), Clasificados (307M€), Digital OOH (101,7M€) Audio Digital (75M€) Influencers (63,9M€) y TV Conectada (39,8M€).

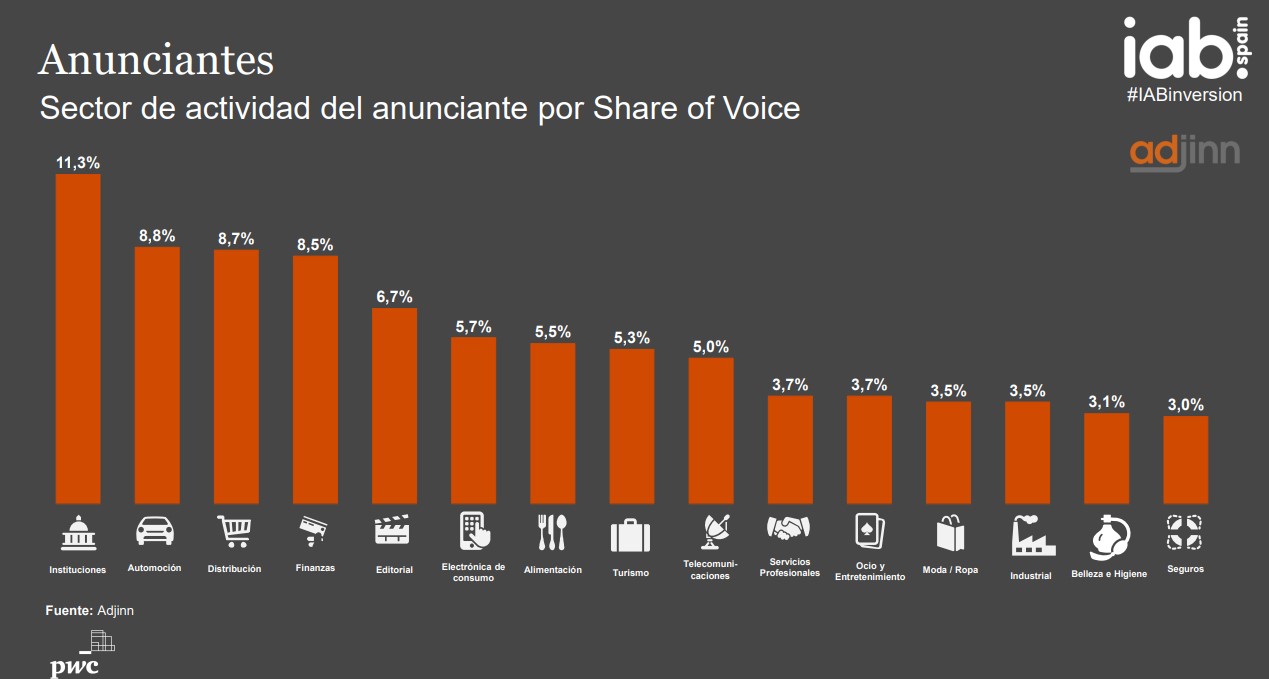

Los sectores más activos en 2022 en cuanto a inversión digital han sido: Instituciones (11,3%), Automoción (8,8%) y Distribución (8,7%). Por su parte, los 3 principales anunciantes por inversión en 2022 fueron: Telefónica, BBVA, PSA Groupe, Gobierno de España y Santander.

Instituciones, automoción y distibución completan el top 3 de anunciantes por inversión durante 2022 | Imagen: IAB Spain

Análisis por disciplinas

- Display & Display non-video

En 2022, el Display supera la inversión de 2021, creciendo más de 67 millones y 120 millones frente a la cifra prepandemia. Sin embargo, presenta tendencias divergentes entre sus componentes. La disciplina de Non-video experimenta un ligero decrecimiento mientras que los formatos audiovisuales como el Video se consolidan como una de las tendencias principales del mercado.

- Vídeo

El Vídeo, que continúa ganando importancia, mantiene su tendencia positiva creciendo a un ritmo del 19,1% con respecto a 2021 y ya supone más de un tercio de la inversión total de Display, superando los 385 millones de euros.

- Publicidad Nativa

La Publicidad Nativa crece a un ritmo menor, con un 3,4% con respecto a 2021 y un 13,9% con respecto a 2020, siendo una disciplina de tamaño reducido todavía dentro del segmento (27,5 millones de euros).

- Branded Content

El Branded Content logra crecer un 19,8% con respecto a 2021, superando por 8,8 millones de euros la cifra de inversión prepandemia de 2019, demostrando la vuelta de los anunciantes a los formatos de branding que se sacrificó por el performance durante la pandemia.

- Redes Sociales

Las Redes Sociales continúan con su tendencia positiva, creciendo un 7,3% respecto a 2021. Esta disciplina en España ha logrado mantener el crecimiento positivo frente al estancamiento de los ingresos observado en otros mercados internacionales.

- Search

El Search es la disciplina con mayor inversión con un 34,8% de la inversión total, alcanzando los 1.575 millones de euros y con un crecimiento del 9,1% respecto a 2021.

- Clasificados

Clasificados mantiene su tendencia creciente prepandemia, alcanzando los 307 millones de euros en 2021, y refuerza su expectativa de crecimiento para los próximos años, con un crecimiento del 14,8% respecto a 2021.

- Digital Out Of Home

La inversión en Digital Out Of Home experimenta uno de los crecimientos más significativos entre las disciplinas por segundo año consecutivo, con un aumento del 45%. Este año se supera el valor de inversión prepandemia de 2019 por más de 19 millones de euros.

- Audio Digital & Tv Conectada

Las disciplinas emergentes Audio Digital y TV Conectada, disfrutan de importantes crecimientos, 21,4% y 318,4% respectivamente, hasta situarse en los 75 M€ y 39,8 M€ respectivamente. Influencers En su primer año dentro de la cifra total de inversión que ofrece el estudio, la disciplina de Influencers alcanza en 2022 los 63,9 millones de euros. Con respecto al 2021, creció un 22,8%, continuando con su tendencia ascendente.

- Marketing de afiliación & Esports

Los segmentos de Marketing de Afiliación y de E-Sports, que se desglosan como anexo en el estudio, continúan creciendo año a año. En el caso del Marketing de Afiliación, este crece un 24,9% con respecto a 2021, alcanzando los 135 millones de euros de inversión.

El mercado de E- Sports, ha crecido a doble dígito respecto al año 2021: 45,9% vs 2021.

Conclusiones

Conclusiones generales

- La inversión en publicidad programática en medios digitales en España supera los 4.500 millones de euros, con un crecimiento del 10% con respecto a 2021 y un 49’7% respecto a 2020

- En 2022 se han superado los niveles de inversión de 2021 (4.121 MM€) y los niveles prepandemia observados en 2019 (3.150 MM€), superándose en todas las disciplinas salvo en Display Non Video. Por tanto, se puede considerar superada la crisis que se experimentó en la pandemia

- Los modelos de contratación automatizada (inversión programática, search y redes sociales) experimentan una ligera reducción interrumpiendo su tendencia creciente, suponiendo ahora el 72’3% del total de inversión en medios digitales

- En 2022 se ha producido la rápida expansión de la televisión conectada, con un crecimiento del 318’4% respecto a 2021. La clara apuesta de los grupos audiovisuales por este formato y el lanzamiento de nuevos productos en HbbTV y crossmedia han permitido dicho crecimiento

- El mercado de influencers se incorpora por primera vez al estudio principal. Su inversión supuso 63’9 millones de euros en 2022, con un incremento del 22’8% respecto al año anterior. Su presencia mediática y crecimiento en relevancia le garantizan buenas perspectivas para los próximos años

Conclusiones en display y redes sociales

- En 2022, el Display supera la inversión de 2021, creciendo más de 67 millones con respecto al año pasado y 120 millones frente a la cifra prepandemia. Sin embargo, presenta tendencias divergentes entre sus componentes: la disciplina de Non Video experimenta un ligero decrecimiento mientras que los formatos audiovisuales como el video se consolidan como una de las tendencias principales del mercado

- Display non-video, que supone casi un 55% del total de Display, experimenta un moderado crecimiento del 1’5% con respecto al año anterior y un crecimiento del 11’1% con respecto a 2020

- El video, que continúa ganando importancia, mantiene su tendencia positiva creciendo a un ritmo del 19’1% con respecto a 2021 y ya supone más de un tercio de la inversión total de Display, superando los 385 millones de euros

- La publicidad nativa crece a un ritmo menor que el del año pasado con un 3’4% con respecto a 2021 y un 13’9% con respecto a 2020, siendo una disciplina de tamaño reducido todavía dentro del segmento (27’5 millones de euros)

- El branded content logra crecer un 19’8% con respecto al año anterior, superando por 8’8 millones de euros la cifra de inversión prepandemia de 2019, demostrando la vuelta de los anunciantes a los formatos de branding que se sacrificó por el performance durante la pandemia

- Las redes sociales continúan con su tendencia positiva, creciendo un 7’3% respecto a 2021. Esta disciplina en España ha logrado mantener el crecimiento positivo frente al estancamiento de ingresos observado en otros mercados internacionales

Conclusiones en search, clasificados, DOOH, audio digital, influencers, TV conectada y anexos

- El search es la disciplina con mayor inversión, con un 34’8% de la inversión total (0’7 puntos porcentuales menos que el año pasado) y alcanzó los 1.575 millones de euros en 2022, con un crecimiento del 9’1% respecto al año anterior

- Clasificados mantiene su tendencia creciente prepandemia, alcanzando los 307 millones de euros en 2021, y refuerza su expectativa de crecimiento para los próximos años, con un crecimiento del 14’8% respecto a 2021

- La inversión en DOOH experimenta uno de los crecimientos más significativos entre las disciplinas por segundo año consecutivo, con un aumetno del 45%. Este año se supera el valor de inversión prepandemia de 2019 por más de 19 millones de euros

- Las disciplinas emergentes (audio digital y TV conectada) disfrutan de importantes crecimientos: 21’4% y 318’4%, respectivamente, hasta situarse en los 75 y 39’8 millones de euros, respectivamente

- En su primer año dentro de la cifra total en el estudio de inversión de IAB Spain, la disciplina de influencers alcanza en 2022 los 63’9 millones de euros. Con respecto a 2021, la disciplina creció un 22’8%, continuando con su tendencia creciente

- Los segmentos de marketing de afiliación y de eSports, que se desglosan como anexo, continúan creciendo año tras año, reflejando cada vez una mayor profesionalización de la disciplina. En el caso del marketing de afiliación, este crece un 24’9% con respecto a 2021, alcanzando los 135 millones de euros en inversión

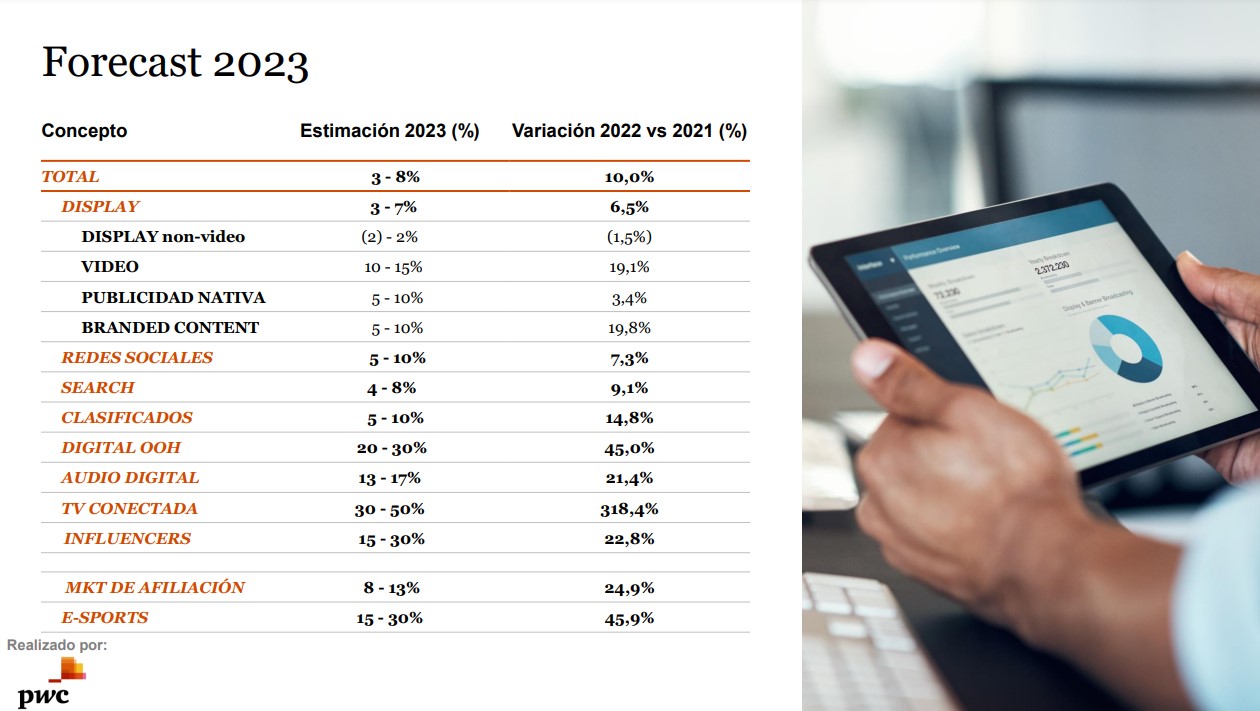

Forecast y tendencias para 2023

Según el estudio, estás son las tendencias que veremos en las siguientes disciplinas de cara al año 2023:

- Total del mercado: el mercado continúa creciendo de forma sostenida y completa la recuperación de la inversión pre-pandemia en todas sus categorías

- Programática: se mantiene en 2023. El nivel de programática se empieza a asemejar al de mercados más maduros, así como el modelo de compra (Deal VS Open)

- Display non-video: es la única disciplina que reduce su inversión en 2022. Las principales razones son la reducción del inventario disponible y la tendencia hacia los formatos audiovisuales

- Video: la demanda de inventario de video por parte de los anunciantes seguirá creciendo. El reto de la industria es proveer ese inventario extra necesario, manteniendo la calidad y las métricas que la industria exige

- Branded content: recuperará parte de su inversión en 2022, lo que demuestra el retorno de los anunciantes a estrategias basadas en branding para el posicionamiento de sus marcas

- Search: se espera que la disciplina siga liderando la inversión digital y se consolide como una herramienta para la obtención de leads. La reducción de la inversión en H2 2022 invita a analizar su evolución y posicionamiento en 2023

- Redes sociales: seguirán siendo los segundos mayores receptores de inversión. En 2022 se ha observado la consolidación de nuevas plataformas que incrementan su peso en el mercado publicitario, lo que generará un mayor entorno competitivo en los próximos años.

- Audio digital y CTV: la televisión conectada ha sido el gran triunfador de 2022 y se espera que siga creciendo en 2023 con nuevos productos. El audio digital se consolida como una línea más del mix de medios, con un alto componente de streaming

- Influencers: muestra un crecimiento constante y una rápida evolución. En 2022 se ha observado la aparición de nuevos fenómenos virales y nuevos proyectos de gran repercusión que seguirán creciendo en 2023

Tras el análisis realizado durante la elaboración del Estudio, el pronóstico de inversión para el año 2023 es el siguiente:

Forecast 2023 de previsión de inversión en medios digitales para este año | Imagen: IAB Spain

“La industria publicitaria tiene un año apasionante por delante. El Estudio de inversión publicitaria en medios digitales copatrocinado por Adevinta Spain es un indicador clave para quienes nos dedicamos al negocio digital y, sin duda, todo apunta a que a lo largo de este 2023 vamos a trabajar mucho en torno a la innovación, la data de calidad, el respeto al usuario y la publicidad sostenible. Poner el foco en este último punto relacionado con la sostenibilidad, va a ser totalmente necesario si queremos seguir al lado de los usuarios y atendiendo sus inquietudes. Y no solo eso, sino que desde la propia industria cada vez más se van a demandar iniciativas sostenibles que permitan avanzar hacia un mundo mejor y más respetuoso con el medioambiente y con la huella digital que dejamos”, manifiesta Alberto Martín, Adevinta Spain advertising sales director & Milanuncios shop sales director.

Por su parte, Giancarlo Giansante, CEO & co-founder de Adjinn, explica: “Para adjinn es un orgullo poder contribuir aportando un año más nuestros datos en el contexto de un estudio anual tan relevante y fundamental para la industria. Se trata de una investigación muy completa que permite compartir cifras contrastadas y robustas del mercado de la publicidad digital en España, incluyendo datos generales, así como por sectores, tipo de medios y formatos. En adjinn, desde el año pasado, dimos un paso más y además de compartir nuestros datos de tercera parte muy conocidos y usados en el mercado español, hemos decidido patrocinar el estudio, para sumar todas nuestras energías a las de IAB Spain y PwC, ambos responsables de la definición y elaboración del mismo”.

Metodología del estudio

El estudio se realiza en base a los datos proporcionados por los diferentes agentes de la cadena de valor publicitaria usando una metodología basada en 4 pilares:

-

Inversión controlada: Información proporcionada por los participantes del estudio

-

Inversión estimada: Estimación del mercado no controlado (agentes no participantes en el estudio e inversión directa) mediante un modelo econométrico desarrollado por PwC

-

Herramientas y fuentes de mercado: adjinn, Adomik, Arce Media, GEMO (Global Entertainment & Media Outlook) de PwC, Infoadex y Market Monitoring by OJD

-

Entrevistas con representantes del sector: Realización de entrevistas y consultas a expertos sectoriales para la calibración de los resultados y estimación de nuevos segmentos y tendencias del mercado